【Q&A】子どもの教育費は、世帯年収の何パーセントまで?

- 教育費

「子どもがやりたいことを応援し、十分な教育を受けさせてあげたい」と思いながらも、教育費をいくらかけて大丈夫か悩む保護者のかたも多いでしょう。

お子さまを思うと、ついつい財布のひもが緩みがちな教育費だからこそ、生活費や貯蓄との兼ね合いはしっかり考えたいもの。今回は、世帯収入別の教育費の割合を知り、塾や習い事費用などのかけ方や、教育費にまつわるQ&Aをご紹介します。

【Q&A】子どもの教育費は、世帯年収の何%が目安?

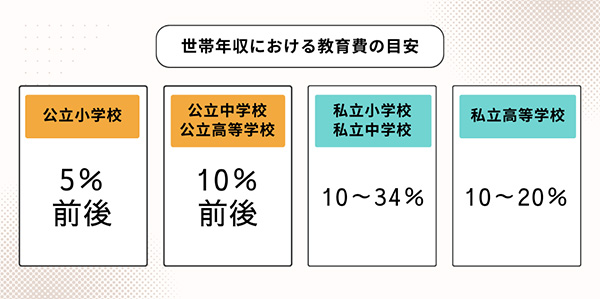

まず、世帯年収における教育費の目安は上記です。

次に、世帯年収別にそれぞれの教育費の割合の平均値を見てみましょう。

【世帯収入別】学習費総額の割合は?

※文部科学省「令和3年度 子供の学習費調査 」より作成

※標準誤差あり

上表は、文部科学省「令和3年度 子供の学習費調査 」より、学校内外問わず教育費全般を示す「学習費総額」を学校種別かつ世帯の年間収入別に表したものです。

この表をもとに世帯年収における学習費総額の割合を計算すると

・公立小学校:5%前後

・公立中学校および公立高等学校:10%前後

・私立小学校および私立中学校:10~34%

・私立高等学校:10~20%

になります。

私立の学校では教育費全体の割合に差があり、年収が高いほど学習費の割合は小さくなっています。これは、私立の学校でかかる学校教育費そのものが高く、年収400万~799万円の広い世帯で同じ程度教育費がかかっているためです。

一度この表の金額や割合と、ご家庭の学習費総額を比べてみてください。たとえば、公立中学校に通っていて、世帯年収における学習費総額の割合が10%を大きく超えるようであれば、一般的に見て教育費を多めにかけているということになります。

一般的な割合より高かったとしても、もちろん悪いことではありません。ただ、収入は限られるため、世帯年収や生活スタイルに合わせて調整していくとよいでしょう。

【Q&A】塾や習い事……教育費の上限はどうやって決めたらいい?

上の見出しをもとに、教育費の上限について考えてみましょう。順番としては、

1.貯蓄額を決める

2.習い事などにかける費用を算出する

の2ステップです。

世帯の年収と塾代・習い事費用の関係を知るための参考に、小学校、中学校、高等学校の補助学習費と学校外活動費を下表にまとめました。

※文部科学省「令和3年度 子供の学習費調査 」より作成

※標準誤差あり

※文部科学省「令和3年度 子供の学習費調査 」より作成

※標準誤差あり

「補助学習費」とは、家庭学習で使うドリル代や通信教育費、塾代など。一方「その他の学校外活動費」とは、サッカーやピアノといった習い事やボーイスカウト・ガールスカウト、家族でのレクリエーションなどの費用を指します。

小学校までは「その他の学校外活動費」の費用が高かったものの、中学校以降は「補助学習費」が高くなっています。大切なのは、中学校以降は公立・私立にかかわらず、学校教育費以外に年間30万円以上かかるという点です。

上表とご家庭の塾代や習い事費を見比べてみてください。一般的に見て、学校以外の教育費をかけすぎなのかどうかが判断できるでしょう。

子どもの成長とともに教育費も上がっていきます。小学校のころからコツコツ貯蓄を行い、習い事や塾代には上限を決めておくのがおすすめです。

塾や習い事といった学費以外の教育費の上限は、先に「子どもが大学入学までにいくら貯めたいから、月々支出できる金額はいくら」と逆算して考えるのがコツ。

たとえば、小学1年生から大学入学までに400万円貯めたい場合、月々の貯蓄額は……

400万円÷12年÷12か月=約2万8,000円

手取り収入から教育費の貯蓄約2万8,000円を引き、生活費との兼ね合いを考えながら月々に支払える塾代や習い事代を決定します。

そうすることで、小学校・中学校・高等学校で塾代や習い事にお金をかけすぎてしまい大学入学時に貯蓄が足りないという事態を避けられるでしょう。

大学進学にかかり、かかる費用の目安は、以下の記事をご確認ください。

【Q&A】習い事、大学進学……教育費の気になる疑問にお答え!

最後に、教育費や習い事にまつわるさまざまな質問にお答えします。

Q.子どもが医療系進学希望! 親ができることは?

A.まずは、大学進学時までに貯蓄できる金額を計画しつつ、支出を抑えましょう。

医歯薬学系は、国公立大学ならともかく、私立大学に進学した場合、高額な学費を払わなければなりません。しかも6年間の通学後、国家試験に合格する必要があります。

習い事などを小さいころからさせてあげるのもよいですが、習い事をたくさんした結果、大学進学をすべて教育ローンや奨学金でまかなうことになると返済が大変です。大学進学時までにできる限り貯蓄を進めましょう。

Q.大学無償化や給付型奨学金もあるから、大学費用は貯めなくても大丈夫?

A.大学無償化や奨学金は対象外になる可能性もあるため、できる範囲の貯蓄が大切

現段階で、大学無償化や給付型奨学金には条件があります。対象外になる可能性もあるため、長期間かけて地道にコツコツ貯蓄しましょう。

子どもを大学まで進学させる場合、どうしても奨学金を借りざるを得ない状況になるかもしれません。ただ、奨学金は子どもが進学後に受給できるよう「予約」するという方法ですから、高校生の時の塾代や受験料、入学金などには間に合いません。

子どもが小さいうちからできる簡単な貯蓄方法は……

・児童手当1万5,000円(3歳以上1万円)は使わず積み立てておく

・子どもたちが親戚から受け取ったお祝い金は貯めておく

などがあります。地道に積み立てていきましょう。

教育ローンを借りる時には、保護者のかたが契約者になります。保護者のかたが複数のローンを組んでいたり、返済状況が悪かったりすれば、低金利の国の教育ローンではなく、民間の高い金利の教育ローンしか借りられない可能性もあります。

「借りる」というのは最後の手段にして、「長期間かけて地道にコツコツ貯蓄する」ことを考えましょう。時間を味方につけて、教育費を準備するのがおすすめです。

【専門家監修】大学無償化制度の条件は?対象となる世帯が拡大ってホント?

【専門家&体験談あり】奨学金とはどんな制度?主な制度5つ&「返せない…」を避けるために絶対チェックすべき点とは?

Q.プログラミングや英語……保護者が教えられない時は習い事でカバーするべき?

A.無理をしてまで、「必要だから」と英語やプログラミング対策を考える必要はないでしょう。適性を見極めつつ、費用対効果を考えることが大切です。

教育費はあくまでも学費の準備をベースに考えつつ、大学受験時期に間に合うよう貯蓄することが原則です。保護者のかたが教えられないからといって、なんでも習わせる必要はないでしょう。

今は、Web上で動画が公開されていたり、現役大学生が教えてくれるサイトがあったり、勉強したいという気持ちにこたえてくれるコンテンツがたくさんあります。適性を見極めつつ、費用対効果を考えながら、子どもの習い事を決めるのがおすすめです。

まとめ & 実践 TIPS

「子どもが興味のあることはどんどんさせてあげたい」「十分な教育を受けさせてあげたい」という思いから、教育費はついつい膨らみがちです。

高校・大学への進学を見据えてしっかり教育資金を貯めながら、世帯年収や生活スタイルに合わせて、お子さまと相談しながら進学や習い事を決めていけるといいですね。

- 教育費