祖父母から教育費を「もらう」緩和制度

お気に入りに登録

受験シーズン真っ盛りです。お子さまのこれまで積み重ねてきた力が発揮されるようお祈りしています。そして、合格発表のあとは、入学金や授業料などの教育費の支払いが待っています。

受験シーズン真っ盛りです。お子さまのこれまで積み重ねてきた力が発揮されるようお祈りしています。そして、合格発表のあとは、入学金や授業料などの教育費の支払いが待っています。

これまで高校や大学の進学時に合わせて、教育費をコツコツ積み立ててきたかたは、その準備のかいがあったというものです。しかし、準備不足で「足りない!」というかたは、奨学金や教育ローンなどで「借りる」選択肢があります。関係機関へ早目の情報収集を心がけましょう。

教育費には、このような「ためる」「借りる」以外に、「もらう」という選択肢があります。今回は「もらう」方法として、「110万円の基礎控除」や「相続時精算課税制度」を利用して、祖父母からの教育費を準備する制度をご紹介します。

贈与税の基礎控除の年間110万円を利用する

そもそも、子どもを扶養する義務のある人(父や母など)が支払う教育費は、「扶養義務者から生活費や教育費として受ける財産」として税金を払う必要はありません。しかし、祖父母から孫へと教育資金を「もらう」場合は、一般的に贈与税を支払います。

2015(平成27)年1月1日からの相続税の基礎控除の引き下げで、相続税の課税対象者が増えることが予測されています。そのため、祖父母など高齢者の相続財産を減らす効果のある贈与の活用に関心が高まっています。

2013(平成25)年4月から、新しい制度として「祖父母から孫への教育資金の非課税制度」ができました。詳しくは、「教育資金一括贈与の非課税制度を利用するときに気を付けること」をご参照ください。この制度のポイントは、2015(平成27)年12月31日までの時限措置であること、一括金額を金融機関へ信託することです。

一括ではなく、何回にもわけて贈与できる制度のひとつが、贈与金額を毎年区切って計算する制度です。これを暦年課税制度といいます。暦年課税制度の基礎控除額は年間110万円です。1年間に受けた贈与の合計額から、110万円の基礎控除額を差し引いたあとの金額に、税率をかけて贈与税額を算出します。

たとえば、2013(平成25)年1月1日から12月31日までの1年間に、祖父から300万円、祖母から200万円の合計500万円の贈与があったとします。下記のような計算式になり、「もらう人」は53万円の贈与税を納めることにより、500万円の金額の贈与を受けることができます。

【計算式の例1】

500万円-110万円(基礎控除額)=390万円

(390万円×20%)-25万円=53万円(納付する贈与税額)

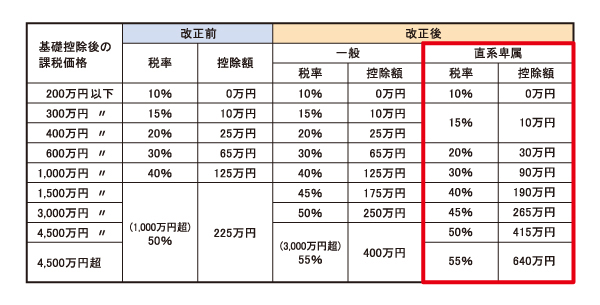

2015(平成27)年1月1日以後の贈与については、高齢者の資産を子孫へ移転しやすくするために、下図のように、子や孫など(直系卑属)の「もらう」金額の贈与税率が緩和されます。

【図 贈与税の速算表】

※財務省「平成25年度税制改正:資産課税」より

たとえば、2015(平成27)年1月1日から12月31日までの1年間に、祖父から300万円、祖母から200万円の合計500万円の贈与があったとします。下記のような計算式になり、2014(平成26)年までは、53万円の贈与税でしたが、2015(同27)年1月1日からの贈与税は、48.5万円となり、贈与税の負担が4.5万円少なくなります。

【計算式の例2】

500万円-110万円(基礎控除額)=390万円

(390万円×15%)-10万円=48.5万円(納付する贈与税額)

ちなみに、贈与金額が基礎控除額の年間110万円以下は、申告する必要がありません。しかし、申告の手間はかかりますが、少額の贈与税を支払ってでも、贈与を受けた証明を残すこともひとつの方法です。名義預金との区別にもなります。名義預金とは、通帳の名前が子どもや孫でも、実際にお金を出した人の財産とみなされる預金のことです。たとえば、下記の計算式のように、111万円の贈与金額の場合は、1,000円の贈与税を申告することで、贈与を受けた証明になります。

【計算式の例3】

111万円-110万円(基礎控除額)=1万円

1万円×10%=1,000円(納付する贈与税額)

相続時精算課税制度を利用する

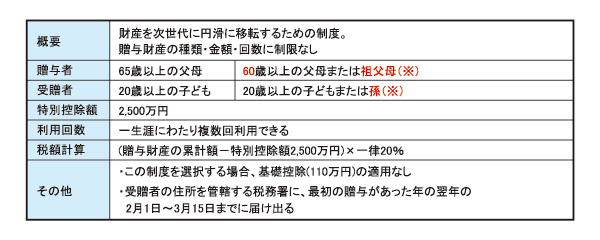

何回もわけて贈与できるもうひとつの制度が、相続時精算課税制度です。贈与財産の種類・金額・利用回数に制限はありません。一生涯にわたり何回でも利用できます。さらに、特別控除額は2,500万円です。ですから贈与財産の累計額が2,500万円までは何回でも無税です。それを超えると一律20%の税率となります。あげる人(贈与者)の相続時に、その他の資産と合算して、改めて相続税の再計算がされます。不足の相続税は支払い、払い過ぎたときは戻ってきます。

相続時精算課税制度も2015(平成27)年1月1日以後から、緩和が決められています。あげる人(贈与者)の年齢が65歳から60歳へと引き下げられます。さらに、祖父母(贈与者)から20歳以上の孫(受贈者)へも可能となります。

【図 相続時精算課税制度の概要】

※年齢は1月1日時点。(※)は2015(平成27)年1月1日以後の贈与から適用

将来、相続税がかからないと見込める人や、将来値上がりが見込める資産は、早目に子孫へ資産の移転ができて節税効果があります。しかし、贈与者の相続の時に改めて相続税の再計算をするために、将来、相続税の制度改正があった場合、想定していないことになる可能性もあります。さらに、この制度を選択すると、暦年課税制度である基礎控除額の年間110万円の利用はできなくなることにも注意しましょう。

基礎控除の年間110万円や相続時精算課税制度を利用した場合、もらう人(受贈者)の住所を管轄する税務署に、翌年の2月1日~3月15日までに制度を利用した旨を届け出る必要があります。

いずれの制度も、祖父母の資産を1代飛ばしで孫の教育費などに有効に使うことができます。これは高齢者が保有している資産を若い世代へ早目に移転して、消費拡大を通じて経済の活性化を図る緩和政策の一環です。

みんなが読んでる!おすすめ記事

- 震災では避難所に、「学校」の重要性

- なぜ? 祖父母の財産を子どもの教育費に‐斎藤剛史‐

- 広がるスマホがらみの犯罪 狙われる無防備な子どもたち‐斎藤剛史‐

- Shift│第4回 震災をバネにする石巻、街そのものが大きな学校へ [2/5]

- 日本学生支援機構「奨学金制度」の活用で知っておきたいこと[教育費プラン]

- 減少する少年犯罪 刑法犯検挙者は戦後最低に‐斎藤剛史‐

- 平成23年度文部科学省委託調査研究報告書 学校運営の改善の在り方に関する調査研究 震災時における学校対応の在り方に関する調査研究 [2011年~2012年]

- 教育費はいくらかかる?貯め方は?大学までの平均額や補助制度をご紹介

- 多発する「交流サイト」犯罪、ほとんどの親が注意せず -斎藤剛史-