教育費はいくらかかる?貯め方は?大学までの平均額や補助制度をご紹介

- 教育費

お子さまの進路を考えるうえで、避けて通れないのが教育費。

「大学卒業までの費用を本当に用意できるかな……」と心配なご家庭は多いかもしれません。

でも、「教育費は全部でいくらぐらいかかるか」をざっくり押さえておけば対策が立てやすく、不安も軽減されるのではないでしょうか。

そこでこの記事では、代表的な進学パターン別の教育費をお伝えすると共に、ファイナンシャルプランナーの前田菜緒さんに教育費に関するお役立ち情報を教えていただきました。

お子さまの将来に向けて、参考にしてみてください。

「大学まで」にかかる費用は公立か私立かで大きく変動

幼稚園・保育園から4年制大学卒業までは約20年。

この期間の学費を中心とする教育費は、幼稚園から大学までずっと国公立なら約1,000万円、逆にずっと私立なら約2,500万円がおおよそのめやすといわれています。

では、幼稚園・小学校・中学校・高校・大学の教育費はそれぞれどのくらいかかるのでしょうか?

「高校受験・大学受験に向けて塾に通わせるか」「大学で文系学部・理系学部のどちらを選ぶか」「自宅から通うか否か」などによって金額は大きく変わります。

まずはケース別に大まかな金額を知っておきましょう。

また、保護者のかたが経験した「意外な出費」についての体験談もあわせてご紹介します。

幼稚園・保育園でかかる教育費

就学前の教育費は、幼稚園と保育園のどちらに入園させるかによって変わってきます。

なお、後の項目でご紹介しますが、2019年からは幼児教育・保育の無償化制度が始まりました。

これは、保育園、認定こども園、幼稚園を利用する3〜5歳までの子どもの利用料が無料になる制度です。

0〜2歳児については住民税非課税世帯の子どもを対象として保育料が無料です。

それぞれ上限金額はあるものの、教育費を抑えたい家庭にとってはありがたいところですね。

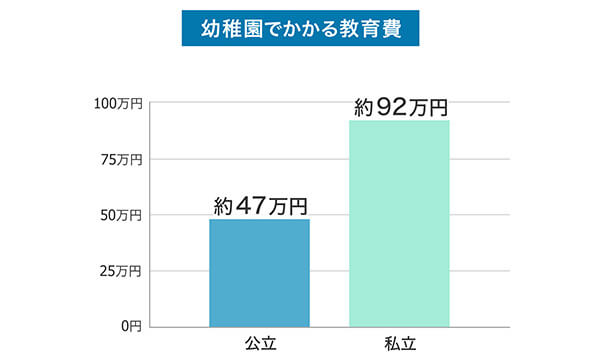

●幼稚園

文部科学省によると2021年度に実施した調査では、3年間(3~6歳)の学習費(保護者が子ども学校教育及び学校外活動のために支出した経費の総額)は、公立幼稚園で約47万円、私立幼稚園で約92万円となっています。

ただし、調査結果はあくまでも平均値であり、特に私立の授業料や学校納付金は幼稚園によってまったく違います。

私立幼稚園を検討するなら、「教育費は最低でも公立の2倍」とざっくり押さえておくとよさそうです。

出典:令和3年厚生労働省「地域児童福祉事業等調査」より作成

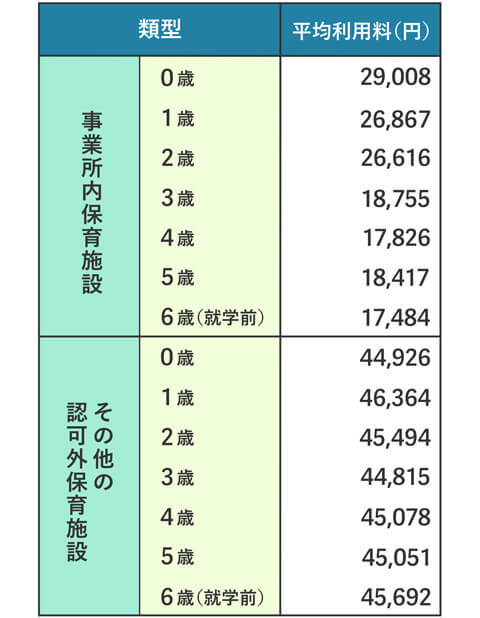

保育園の保育料は、認可保育園(児童福祉法に基づく認可を受けている保育園)と認可外保育園(認可を受けていない保育施設)で異なります。

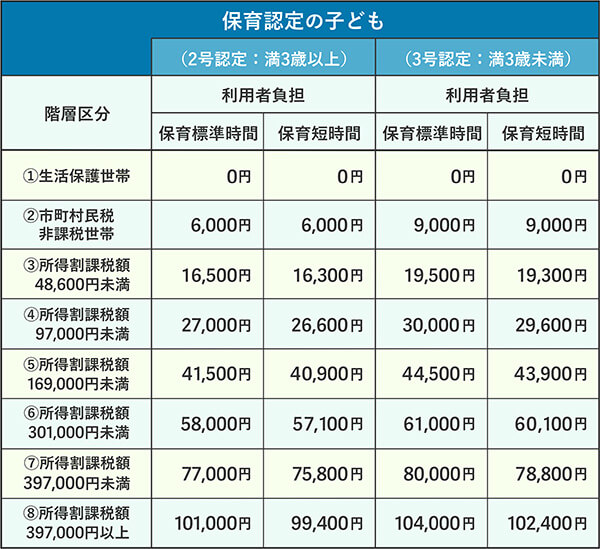

認可保育園の保育料は、「居住地」「世帯の所得」「子どもの人数」「保育時間」などによって変わります。

2015年度には、上記のような所得割課税額別の保育料が発表されています。

認可外保育園は、園によってそれぞれ独自に保育料が設定されています。

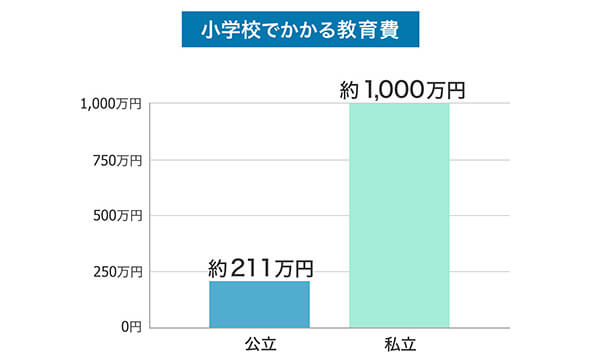

小学校でかかる教育費

前述した文部科学省の調査では、小学校6年間の学習費は、公立で211万2,022円、私立で999万9,660円となっています。

つまり私立小学校に6年間通わせるなら、公立小の約5倍の金額を想定しておくことが求められるわけです。

なお、小学生になると公立・私立とも「補助学習費」(自宅学習や学習塾・家庭教師などの経費)の支出がぐっと増えます。

文部科学省の前述の調査では、1年間の補助学習費の平均額は公立で約12万円、私立で約37万8,000円という結果でした。

特に、中学受験をするにあたっては、通塾や受験費などでまとまった出費がかかります。

通う塾の授業料や受験校数などによっても金額は変わりますが、小4~6年生の通塾総学費は約200万~300万円、私立中学を5校程度受験する場合の受験料は約10万~15万円を見込んでおくとよいでしょう。

受験料は、受験する学校数が多ければ多いほど高くなります。

学校によって受験料は異なりますが、私立だと約20,000円~30,000円、国立大付属中学で約5,000円、公立中高一貫校で約2,000円程度です。

学校によって受験料が異なるので、受験する学校が決まったらあらかじめ調べておきましょう。

(体験談)

こんな費用も!

習い事の費用が予想外にかかっています。毎年月謝も上がるし、昇級試験や登録費、試合遠征費、必要なモノの買い替えなど…子どもががんばっているのはうれしいけど、かなりの出費です。

(秋田県 小学4年生の保護者)

中学校でかかる教育費

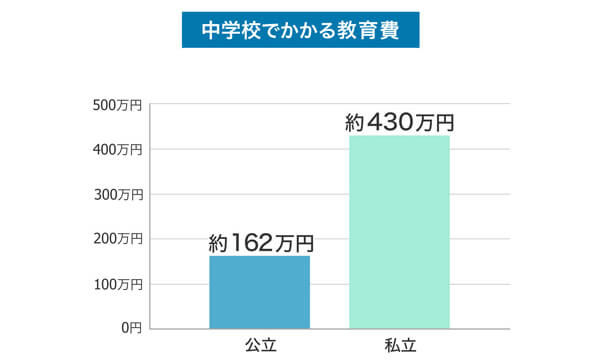

文部科学省の前出の調査では、中学校3年間でかかる学習費は公立で約162万円、私立で約430万円という結果が出ています。

また、中学校からは部活が本格化するケースが多いため、部活の用具や試合のための交通費など想定外の費用が発生する場合も多々みられます。

また、前出の調査では補助学習費は公立中で1年間約30万円、私立中で約26万2,000円となっています。

高校受験のために早いうちから通塾や家庭教師などに費用を使うご家庭が多いようです。

(体験談)

こんな費用も!

中学受験で合格できたのはよかったけれど、制服代が6万3,000円! 必要経費とはいえけっこう痛い出費でした。

(北海道 中学1年生の保護者)

高校でかかる教育費

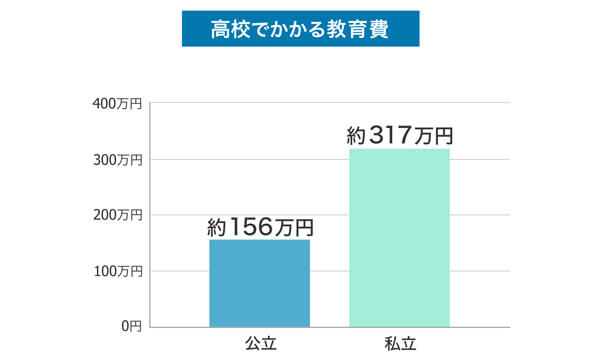

高校3年間(全日制)の学習費は、公立で約156万円、私立で約317万円という調査結果が出ています。

中学校と同じく、部活など課外活動の費用が予想外にかかる場合があることは押さえておきましょう。

また補助学習費は、公立高で約17万1,000円、私立高で約24万7,000円と、中学と比べて低い金額となっています。

こんな費用も!

大学受験のための塾費用はやはり高額です。しかも、「合格できなかったらもう1年チャレンジしたい」と言い出して…。ここ数年は出費が続きそうです。

(静岡県 高校3年生の保護者)

大学でかかる教育費

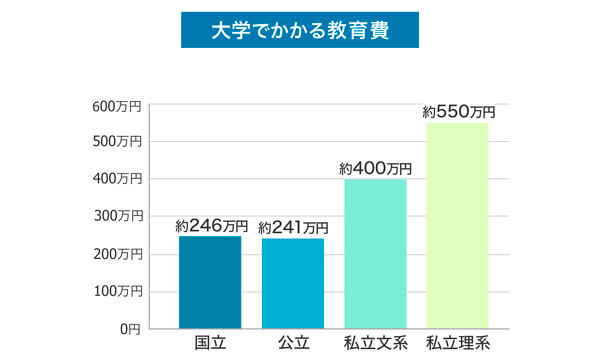

大学でかかる教育費は、「国公立大か私立大か」「どの学部で学ぶか」「自宅か自宅外か」という組み合わせで大きく変動します。

●国公立大か私立大か

国立大の場合は標準額が決められており、入学金が28万2,000円、年間の授業料が53万5,800円です。

入学金と4年分の授業料、受験時の費用を合計すると約246万円となります。

標準額の20%までの増額は認められていますが、多くの国立大はこの金額に近い学費を採用しています。

公立大の学費は大学ごとに異なりますが、平均額としては国立大と大きくは変わりません。

ただし、大学のある地域内在住の学生だと入学金が安く設定されている場合などがあります。

私立大の場合は、各大学がそれぞれ入学金や授業料、施設整備費などを設定します。

私立大で卒業までにかかる学費の平均額は約400〜550万円程度ですが、大学や学部によって金額は大きく変動します。

●どの学部で学ぶか

国公立大学の学費は学部にかかわらず一律です。

私立大では文系学部より理系学部のほうが、学費が高額の傾向がみられ、文系学部は約400万円、理系学部は約550万円とされています。

また国公立大・私立大とも医学・歯学・薬学部は卒業に6年間かかるため、その分学費もかかります。

そのため、国立大の場合は約350万円、公立大は約350~400万円、私立大医学部の場合は約2,000~4,000万円を見込んでおく必要があります。

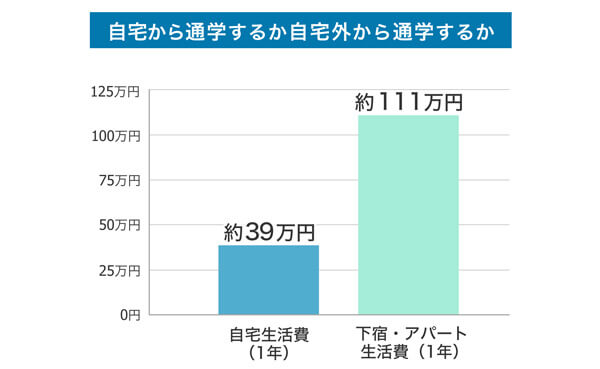

●自宅から通学するか自宅外から通学するか

自宅を出てほかの地域で進学する場合は、学費に加えて住居費や光熱費、食費などもかかってきます。

日本学生支援機構による2020年度の調査結果では、自宅から通う学生の年間生活費平均額が年間約39万円であるのに対して、アパートなどに住む学生は約111万円と、約72万円高いことがわかっています。

地域や学校次第では、「地元外の国公立大に進学するより、自宅から私立大に通ったほうが4年間の教育費は割安」となる場合もありそうです。

ケース別 幼稚園から大学までの費用

幼稚園・保育園から大学までの教育費をそれぞれ見てきましたが、総額がわからないと「この先どれだけかかるの?」と不安がつきまといますよね。

そこで、ポピュラーな進路パターン別に、トータルでかかる教育費や、どのタイミングで負担が増えるのかを知っておきましょう。

ただ、たとえば「うちはずっと国公立で!」と希望していても、結果として私立大に進学するなど、想定外のケースも起こり得ます。

そのため、あまり進路を絞り込まず、いろいろなパターンの合計額を押さえておくのがおすすめです。

※ここでは「幼稚園・保育園に3年間、大学に4年間通学」という設定で金額を出しています。

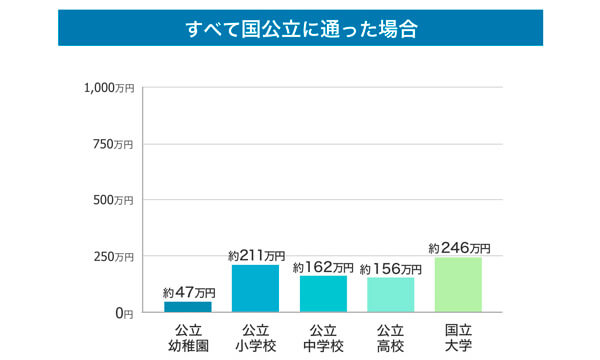

ケース1 全て国公立に通った場合

幼稚園から大学まで国公立の学校・施設に通うのは、最もリーズナブルなイメージがあるのではないでしょうか。

とはいえ、教育費は約820万円かかります。

しかも、中学・高校での部活動にかかる費用、進学のための通学費用、大学の受験費用なども見込むなら、1,000万円以上は準備したいところ。

また、国公立大の学費自体は私立大に比べて低くても、自宅を離れる場合は生活費もかかってきます。

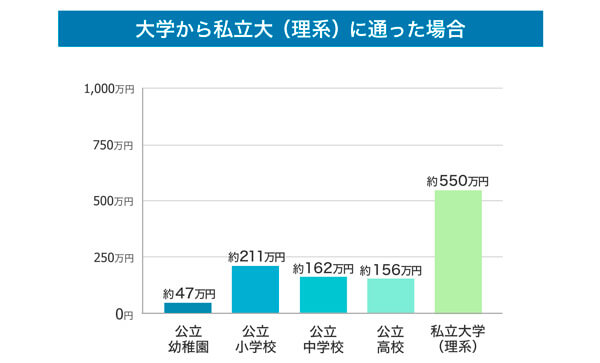

ケース2 大学から私立大(理系)に通った場合

幼稚園から高校まで公立、大学は私立大の理系学部に通った場合の学費は、約1,100万円程度です。

高校卒業までは比較的教育費を抑えることができても、大学進学でかなり出費が増えるのは事実。

お子さまが高校を卒業するまでに、しっかり貯蓄しておきたいですね。

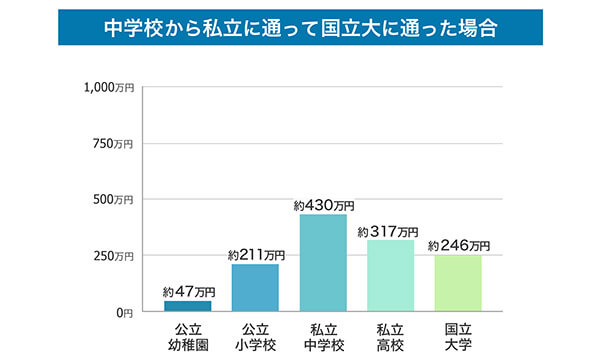

ケース3 中学から私立に通って、国立大(文系)に通った場合

幼稚園と小学校は公立、中学校・高校で私立に通い、国立大に進学した場合は、学費のトータル額は約1,250万円。

中学校・高校の学費だけでも約750万円かかるので、お子さまが小学校低学年までが「貯めどき」と考えておいたほうがよいでしょう。

また、中学受験にあたっては通塾費用と受験費用の合計額として少なくとも約250万~320万円は見積もっておきましょう。

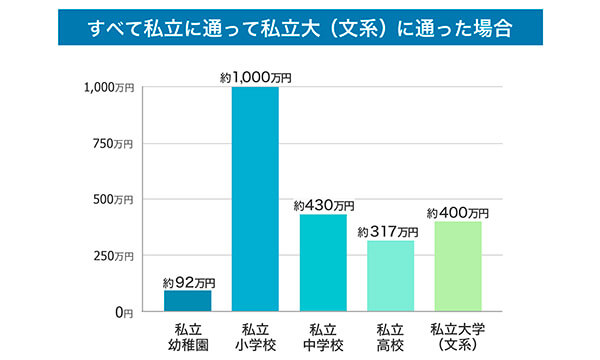

ケース4 全て私立に通って私立大(文系)に通った場合

幼稚園から大学までの約20年間を私立で通すとなると、学費の合計は約2,200万円に上ります。

学費以外の諸費用を考えると、約2,500万~2,800万円はみておく必要があるでしょう。

お子さまの誕生がわかった時点で、ご家庭で教育費について検討し始めるぐらいでも早くないかもしれません。

早めが肝心! 教育費の貯め方

お子さまに希望通りの進路を歩ませてあげるには、できるだけゆとりを持って準備をしたいもの。

前田さんは、「お子さまが誕生したらすぐに教育費を貯め始めるのでちょうどよいぐらいです」と力説します。

「教育費を貯めるにあたっては、『預貯金』と『運用』という2つの方法があります。預貯金だけでは限界があるので、リスクが低い方法を調べたうえで運用によって増やしていくことも必要だと思います。心配なかたは、預貯金7割・運用3割ぐらいの比率で始めてはいかがでしょうか」

NISA(少額投資非課税制度)

NISAの正式名称は「少額投資非課税制度」。

投資信託や株式では、通常の金融機関口座なら譲渡益や分配金に20.315%の税金がかかりますが、NISAを設定した口座では非課税扱いになるのが特徴。つまり、投資で得た利益をすべて受け取れるのです。

2023年までは、「一般NISA」と「つみたてNISA」を利用できます。少額からコツコツ運用を始めたいかたは、「つみたてNISA」がおすすめです。「つみたてNISA」は対象商品が長期・積立・分散投資に適した公募株式投資信託と上場株式投資信託(ETF)に限定されているため、長期の運用による効果を期待できます。

また、毎月一定の金額を積み立てることで自動的に金融商品が買い付けられるため、買い付けのタイミングを自分で判断する必要もなく、手軽な点も魅力。

2024年からは新制度が始まり、NISAの年間の投資上限額が大幅に拡大するうえ、「つみたてNISA」で設定されている20年間の非課税保有期間が無期限となり、現状は選択制だった「つみたてNISA」と「一般NISA」が、「つみたて投資枠」と「成長投資枠」という形に変化して併用可能になります。

投資は、利益が増える可能性がある一方で、少なからずリスクがあるものです。事前に調べたり、金融機関の担当者からじっくり説明を聞いたり、納得したうえで始めましょう。

普通預金等の積み立て

教育費専用の銀行口座をつくり、毎月決まった金額を積み立てていくのも、オーソドックスですが有効な貯め方です。

「たとえばメガバンクの口座に預ける場合、定期預金でも金利は低いので、普通預金でも構わないと思います。ただ、定期預金にすれば中途解約するときに心理的抵抗が生まれるので、確実に貯めるにはよい方法かもしれません。預貯金の金額としては、たとえばお子さまが大学に入学する18歳にまとまった金額が必要になりそうなら、現在の年齢から逆算して『今は3歳だからあと15年で400万円貯める!』といった目標を決めて預金する月額を決めるとよいでしょう」(前田さん)

学資保険

生命保険会社が販売する、契約者万一の際に教育資金を確保できる保険。

毎月保険料を支払うことで、お子さまが一定の年齢になったときに、「祝い金」「満期金」などの名目で返戻金を受け取ることができます。

また、学資保険にかかる保険料は所得控除の対象になります。

ただ、商品にもよりますが学資保険は契約時の利率で返戻金が固定されている場合が多いです。そのため、将来インフレによって物価や学費の上昇が起こったときに、受け取れる金額が目減りすることもあり得ます。

「学資保険は加入期間が短いと元本割れになる恐れもあるため、できればお子さまが0歳のうちに入ることをおすすめしています」(前田さん)

教育費の補助や減免制度について把握

教育費を貯めるには、補助・減免制度を知って上手に活用することも大切です。

お子さまの学齢ごとに、実はさまざまな制度が用意されています。

利用できそうな制度を見つけて、さらに詳しく調べてみてください。

幼児教育・保育の無償化

幼稚園や保育所、認定こども園などを利用する3~5歳児の利用料が無料になる制度。

認可外保育園の場合は、月額2万5,700円までが無料です。

0~2歳児に関しては、住民税非課税世帯を対象として保育園などの利用料が無料に。

ただし、通園送迎費や行事費などは保護者負担となります。

高校生等奨学給付金

教育の機会均等を目的に国が教科書費や教材費などの一部を補助する制度。

世帯収入や子どもの人数などによって給付金額は異なり、制度の詳しい内容は都道府県ごとに異なるので、「高校生等奨学支援金 〇〇(お住まいの市町村など)」で検索してみてください。

高等学校等就学支援金

公立、私立とも高等学校等の授業料を支援することによって経済的負担を軽減する制度。国の制度に上乗せ支援をしている都道府県もあるため、各都道府県によって制度の詳細は異なります。お住まいの都道府県のホームページに制度概要が掲載されていることも多いので、確認してみてください。

母子父子寡婦福祉資金貸付金制度

20歳未満の児童を扶養する配偶者のない保護者などを対象とした貸付制度で、高校や大学への修学資金も対象になります。

たとえば、私立学校に自宅外から通う場合、高校なら1か月の限度額は5万2,500円、大学は14万6,000円を無利子で借りられるうえ、返済期間が20年以内と長いのも安心です。

高等教育の修学支援新制度

文部科学省が指定の大学を対象に授業料・入学金を減免する「授業料減免」と、日本学生支援機構(JASSO)の「給付型奨学金」をあわせて、「高等教育の修学支援新制度」と呼んでいます。

文部科学省の「授業料減免」は、指定の大学を対象に授業料・入学金を減免する制度で、多くの国公立大・私立大が対象です。

JASSOの「給付型奨学金」は、返還不要の奨学金を受けられる制度です。

減免額や奨学金の金額は、家庭の世帯年収や自宅通学・自宅外通学などによって異なります。

たとえば国公立大進学の場合、最大で年間の授業料と入学金が全額支給されるなど、世帯年収が低いほど減免・支給額は大きくなりますが、進学後の成績や出席日数によっては支援を打ち切られたり、場合によっては返還が必要になったりすることも。

受験生チャレンジ支援貸付事業(東京都)

中学3年生や高校3年生など受験生を支援するために東京都が実施している制度で、世帯収入が一定の条件を満たす場合、学習塾の費用や、入学試験の受験料などを無利子で貸し付ける制度。

塾の費用は最大20万円、高校受験は最大27,400円、大学等の受験は最大80,000円を借りることができます。

また、合格し、高校・大学などに進学した場合は、返済が免除になります。

ただし免除要件に該当しない場合は返済が必要になるので、事前に要件をしっかり確認しましょう。

それでも教育費に不安がある場合には

「収入が安定せず、教育費を貯めるのが難しい」

「子どもが医学部を志望していて、場合によっては学費の高い私立大を視野に入れなければならない」

さまざまな事情から、教育費がまかないきれない場合も考えられます。

そんなときに検討したい制度について、メリットとデメリットを知っておきましょう。

奨学金(日本学生支援機構、各大学など)

さまざまな機関・団体が奨学金制度を実施していますが、ここでは代表的なものを3つご紹介します。

●日本学生支援機構の奨学金

教育費の不足を補うために多くの大学生が利用しているのが、日本学生支援機構(JASSO)による奨学金制度。

大きく分けて「給付型(返還しなくてよい)奨学金」と「貸与型(返還する必要がある)奨学金」があります。

貸与型の場合は卒業後にお子さまが返済する必要があるため、「学費を抑える」という観点から考えれば給付型を利用したいところです。

ただし、給付型の場合は学力基準や家計基準が細かく定められているので、お子さまの成績やご家庭の収入状況が条件に当てはまるかをまず確認する必要があります。

なお、貸与型の場合は「第一種奨学金」(無利子)と「第二種奨学金」(有利子)」があり、貸与金額は月2万円からとなっています。

お子さまが将来返済することを考えて、無理のない金額を設定することが大切です。

※奨学金制度の種類と概要|独立行政法人日本学生支援機構(JASSO)

●各大学の奨学金制度

私立大では、入学試験の成績が優秀な学生に学費の減免などを行う「特待生制度」を設けているケースもみられます。

特待生に選ばれれば学費の負担はかなり抑えられますが、選出される特待生の人数は1学年に数名などの場合が多く、奨学生として採用されるのは簡単ではないといえます。

●地方公共団体などによる奨学金

地方公共団体や各財団法人が設けている奨学金制度もあります。

地方公共団体の奨学金は給付型と貸与型のものがあり、詳しくは日本学生支援機構のサイトなどで調べることができます。※

各地域の公益財団法人や一般財団法人でも、給付型や貸与型の奨学金を設けており、こちらも日本学生支援機構のサイトで検索できます。

また、企業によっては就職後に奨学金返済を肩代わりしてくれるところもあります。※

※大学・地方公共団体等が行う奨学金制度|JASSO

※企業の奨学金返還支援(代理返還)制度|JASSO

教育ローン(日本政策金融公庫、銀行など)

教育ローンは、教育費調達のために保護者のかたが金融機関から借りるローンのことです。

貸与型奨学金はお子さまが貸与・返済するものであるのに対して、教育ローンは保護者のかたが借り入れ、返済を行います。

日本政策金融公庫のほか、銀行などの金融機関が教育ローンを設けています。

日本政策金融公庫の教育ローン※は固定金利で、借入時の金利が完済まで適用されるので安心感がありますが、世帯収入の条件などが決められています。

銀行などによる民間の教育ローンは、日本金融政策公庫と比べて借入額の上限が高く、審査が早いため、必要な金額を短期間で借りられます。

ただし、担保型か無担保型かによっても変わりますが、変動金利の場合が多いので、金利上昇リスクがあります。

まとめ & 実践 TIPS

お子さまの将来の選択肢を考えるなら、教育費の準備や情報収集は早く始めるに越したことはありません。

未就学や小学校低学年のお子さまがいらっしゃるご家庭なら、大学入学を1つの指標と考えて貯めていくとよいでしょう。

また高校生・中学生のお子さまに憧れている大学があるなら、だいたいの学費を調べたうえで「不足分をどのように貯めるか」あるいは「奨学金を借りるか」を一緒に考えることも大切です。保護者のかただけで抱え込まず、「どうすれば希望の進路を実現できるか」を家族全員で前向きに考えてみてください。

(出典・注釈)

※個別の費用などは学校によって異なるため、参考として平均的な金額をご紹介しています。正確な額を保証するものではありません。金額は千の位を四捨五入しています。

※学校によって学年制度や授業料等の違いが大きいため、専門学校や高等専門学校は除いています。

※幼稚園・小学校・中学校・高校の学校教育費、学校外教育費および小学校・中学校の学校給食費は、「文部科学省 令和3年度子供の学習費調査」に基づいています。学校教育費には「授業料」の他、「修学旅行・遠足・見学費」「学級・ 児童会・生徒会費」「PTA会費」「その他の学校納付金」「寄付金」「教科書費・教科書以外の図書費」「学用品・実験実習材料費」「教科外活動費」「通学費」「制服」「通学用品費」「その他」等を含みます。

※保育園の費用は、「内閣府 子ども・子育て支援新制度ハンドブック(施設・事業者向け)(2015年7月改訂版)」および、「令和3年厚生労働省 地域児童福祉事業調査」から引用しています。

※「高等学校等就学支援金制度」の施行後の調査です。

※私立大学の受験料は、2023年度入試における一般入試の平均額です。(進研ゼミ高校講座調べ)

※国立大学受験料は、個別試験(標準17,000円)+大学入試共通テスト(18,000円・3教科以上受験・成績通知を希望しない場合)の合計金額としています。

※国立大学個別試験検定料・授業料・入学納付金は、文部科学省「国立大学等の授業料その他の費用に関する省令」に基づいています。

※私立大学の学校教育費には授業料、施設設備費を含みます。また、入学料も含みます。金額は「令和3年度 私立大学入学者に係る初年度学生納付金 平均額(定員1人当たり)の調査結果について」に基づいています。

※大学生の一人暮らし費用は「令和2年度学生生活調査結果(独立行政法人日本学生支援機構)」に基づいています。

※体験談は2023年1月1日~1月25日に行った「保護者の方向けWEBアンケート」(440人回答)に寄せられた体験談をもとに作成。

https://benesse.jp/qa/nayami/20230101-1.html

- 教育費