変化と不安に負けない!家計管理のポイント

ポイントは3つ。「年間収支」「予算取り」「バランスシート」

家計管理の基本のキは、年間の収支を明らかにすることです。

まず、年収から所得税・住民税・社会保険料を差し引いて手取り収入を算出します。支出は通帳の記帳やクレジットカードの明細、レシートなどで、年間総支出を計算します。年払いの保険料、イレギュラーな子どもの教育費、持ち家の場合は固定資産税、自営業のかたは年間の社会保険料、マイカー所有者は自動車税や維持費なども忘れずに加えましょう。

手取り収入から支出を差し引くと、年間貯蓄可能額がわかります。それよりも実際の貯蓄額が少ないなら、差額が使途不明金です。家計管理は使途不明金を見つけ出して貯蓄割合を増やしていく作業とも言えます。

次に、大型支出に備えて予算を立て、資金を振り分けます。大型家電や家財、子どもの入園・入学、車の買い替え、資格取得や留学など、夢の実現も含めてどこまで可能かを考えます。家族で洗い出し、かかる金額を調べ、拠出の算段をしてみましょう。ボーナスで補充、新たな積み立ての開始、今ある貯蓄の充当など、やるべきことが見えてくるはずです。

資産と負債を把握するのは、バランスシートです。

たとえば、住宅を購入したばかりの家計では、住宅ローンの残債は多く金融資産は少なめで、負債の多いバランスシートになりがちです。また、資産が保険や不動産に偏っていると、換金性に乏しいので、安心・安全とは言えなくなってしまいます。

理想は負債がなく資産のみがある状態。働けなくても半年ぐらいは暮らせる貯蓄を確保しつつ、ローンの繰り上げ返済を計画的に行って、負債を減らしていきましょう。

教育費と連動しやすい「マウンティング消費」の危険

ところで、子育て世代が家計の中で負担に感じるのは、やはり子どもの教育費でしょう。人は自分らしく生きていくことが一番幸せなはずですが、自分サイズがわからないうちは、人と比較することで、その位置や価値を確認しがちです。

特に子どもの教育や生活水準を感じる費用は、比較の対象になりやすいもの。本稿ではこれを「マウンティング消費」と呼び、家計に及ぼす危険についても触れておきたいと思います。

中学校から自身が私立学校だったAさん。子どものお稽古事やママ友とのランチ会などでの情報交換にも熱心で、同窓生たちと同じように、当然に子どもを中学受験させ、大学まで私立コースに入れました。しかし夫が独立開業して経済的にやや不安定になっても膨らんだ生活コストは縮小できず、クレジットの残債が増えていく状態に。子どもの大学の学費だけは何とか保険で確保できていたのが救いでした。

Bさんは高校・大学が私立。海外留学は普通のことという周囲の雰囲気もあり、大学では語学留学を2度経験しました。他のきょうだいも中学校から私立に進学しており、留学費用は、大学でBさんが奨学金を借りる代わりに、保護者が出してくれたそうです。Bさんは理系学部なので大学院進学者も多いのですが、これ以上の奨学金返済は厳しいので、就職をしようと考えています。

私立という選択肢は、子どもによい教育環境を与えたいという保護者の考えが基本にありますが、公立より教育費がかさむのも事実。これもバランスシートで、子どもが奨学金という借金を背負うことになる意味を熟慮していれば、他の選択肢があったかもしれません。

早い段階で私立学校を選ぶほど、身だしなみやお付き合いを含む多額の教育費とその関連費用が必要になりそうです。

家計をとりまく状況は不透明

生活コストを必要以上に膨らませない意識をもって家計管理を行っていても、今般の消費税増税や不透明な世界情勢が与える家計及び家計が保有する金融資産への影響は懸念されます。

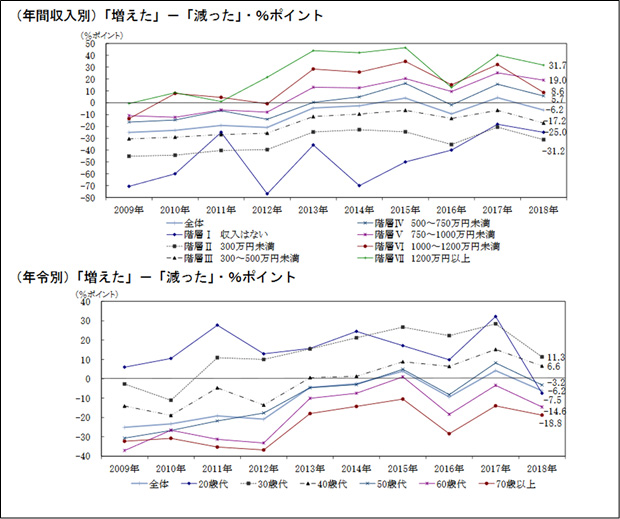

金融広報中央委員会「家計の金融行動に関する世論調査(二人以上世帯調査)2018年」によると、金融資産を保有する世帯で1年前と比べて現在の金融資産が「減った」と回答した世帯は、4ポイント上昇(24.4%→28.4%)。逆に金融資産が「増えた」と答えた世帯は、6.4ポイント(28.6%→22.2%)低下。これを年間収入別・年齢別に10年間の推移で見ると、金融資産が「増えた」と答えた人は2009年よりおおむね増加傾向にありましたが、2018年はどの収入・年齢でも前年比でダウンしています。

出典:金融広報中央委員会「家計の金融行動に関する世論調査(二人以上世帯調査)2018年」

同じ調査の中で、過去1年間の家計運営の評価については、例年の傾向通り「思ったより、家計運営は苦しかった」(42.9%)が、「思ったような家計運営ができた」(26.1%)を大きく上回りました。とは言え、家計が苦しかったと感じたり前年に比べて金融資産が減ったりしていても、家計のバランス(資産と負債)の評価については、全体の3分の2の65.5%が「意識したことがない」、つまり考えていないと答えています。

変化に対応していくためには、やはり家計の全体像となる資産と負債を、バランスシートできちんと把握しておく必要がありそうです。

家計管理を通じて自分サイズを見つける

家計を硬直化させるのは、大きな固定費です。代表的なものは住宅ローン、子どもの教育費ですが、車の維持費、ペットの飼育費なども聖域化されやすいと言えます。固定費が増えると自由度が減るので、生活コストがかかっていても満足度には反映されづらくなります。

日本FP協会「世代別比較 くらしとお金に関する調査2018」では、40代は現在のくらしに「満足」(47.5%)よりも「不満」(52.5%)のほうが高い、唯一の世代となっています。この世代は住宅ローンなどに加え、教育費のピークを迎えつつある時期。横並び意識や自分の固定観念から抜ける勇気も、時には必要かもしれません。

無理のない自分サイズがわかれば、貯蓄の範囲で拠出する、目的別に貯蓄する、複数の収入源を持つなど、具体的な対応もしやすくなるはずです。小さなことでもできることからやってみましょう。

知るぽると「家計の金融行動に関する世論調査」「二人以上世帯調査」(2018年)

https://www.shiruporuto.jp/public/data/movie/yoron/futari/2018/pdf/yoronf18.pdf

日本FP協会 世代別比較 くらしとお金に関する調査2018

https://www.jafp.or.jp/about_jafp/katsudou/news/news_2018/files/newsrelease20181105.pdf