お金の心配を安心に変える資金計画のポイント

子育て世代にとって、「住宅を購入したいけれど、いくらの家を買えばいい?」、「習い事をさせたいけれど、きょうだいでいくらまで支出ができる?」…など、住宅資金や教育資金のお金の心配は尽きないことでしょう。

一番予測が難しいのが老後資金です。平均寿命が長くなり老後も長くなっています。100歳まで生きる前提で資金計画を立てる必要があります。そこで、今回は、お金の心配を安心に変える資金計画を立てるポイントを見てみましょう。

資金計画を立てる強力なツールはライフサイクル表

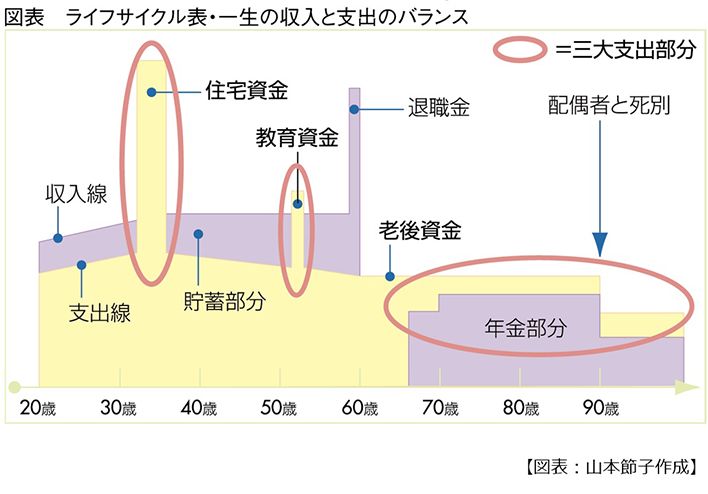

下の図表はライフサイクル表と言います。一生の収入と支出のバランスを考えるときに欠かせないツールです。横軸は100歳までの年齢、縦軸は収入と支出です。その差額(紫色の箇所)は貯蓄額です。

この図表を見ると、収入線から大きく飛び出している黄色の箇所が3か所あります。これを三大支出と言います。住宅資金、教育資金、老後資金です。あらかじめその年は貯蓄するどころか大きな支出が予想されます。そのため、この三大支出が貯蓄をする目標になります。ひとつずつ見ていきましょう。

1.住宅資金

「我が家にとって、いくらの家が適正な購入金額か」を知るには、いくつかの方法があります。1つは、現在毎月支払っている家賃と住宅ローンの毎月支払額を比較する方法です。家賃と同額だと、これまでのペースを崩さずに貯蓄できます。家賃より住宅ローンの毎月支払額が少ないと貯蓄額は増え、家賃より多いと貯蓄額は減ります。貯蓄額が減ると、老後資金が少なくなってしまいます。この住宅ローン借入額に頭金をプラスした金額が、住宅購入金額になります。諸費用も考慮しましょう。

もう1つの方法は、税込み年収をベースに計算する方法です。住宅ローンでよく言われる借入目安は、税込み年収×4~5倍です。たとえば、税込み年収500万円のご家庭は、2,000万円(=500万円×4倍)から2,500万円(=500万円×5倍)です。頭金が1,000万円とすると、適正な購入金額は3,000万円から3,500万円の範囲内となります。

最近の傾向としては、「ずっと賃貸のほうがいい」と主張する賃貸派と、「住宅は資産になるので、早く購入するほうがいい」という購入派が拮抗しています。これは住宅金額が、地方と都心などの地域によって下落率や上昇率が異なることがひとつの要因です。とくに共働き世帯が多くなったために、通勤時間が短くてすむ都心では、住宅価格が高騰している一定エリアもあります。「将来の住宅金額の下落が心配だけど、やはり購入したい」という方には、一定期間の家賃の累計額と下落の予想額を比較する方法があります。いずれにせよ、なるべく下落しづらい人気エリアや交通の便の良さを考慮するとよいでしょう。

住宅は高い買い物です。金銭感覚がマヒして100万円単位で予算が増えがちです。大切なことは、ご家庭の収入に応じた購入金額を間違わないことです。住宅に見栄は禁物。100万円単位で住宅資金の予算を下げると、老後がとても楽になります。

2.教育資金

教育資金は、お子さまの進路が、公立なのか私立なのかの学校選択によって大きく変わります。これまでの貯蓄のペースを維持しながら、学校教育費や毎月のお稽古代・塾代は、毎月の生活費の中から出せる範囲で学校選択をすることが基本です。

将来、お子さまに大学進学や海外留学をさせたい方は、別枠で貯蓄をしましょう。その頃は保護者も50代になり、一般的に関連会社や部署替えなどで、給与体系がこれまでより減少する傾向にあるからです。お子さまが複数の場合、「○○ちゃんの教育資金」と個別に貯蓄をすると、公平に貯蓄ができます。

その時になって教育資金が足りずに、奨学金や教育ローンを借りる方法もあります。しかし、給付型奨学金(返済の必要のない奨学金)以外は、借金に変わりはありません。いずれは元金あるいは利息を返さねばなりません。安易に借りると、お子さまが社会人になった時の足かせになったり保護者のローンが増えてしまい、老後資金を取り崩さざるをえなくなります。

3.老後資金

老後資金は、数十年先の遠い将来のことのようで、一番予測がつきにくい資金です。しかし、収入と支出の考え方は変わりません。老後の一番大きな収入源は年金です。あなたの加入している年金の種類をご存じですか? よくわからないときは、毎年送られる「ねんきん定期便」を取り出して、そこに書かれている内容を理解しましょう。用語や内容がわからないときは、日本年金機構ホームページの「ねんきんダイヤル」に連絡して相談する方法があります。

このままでは老後資金が足りないと思った方は、会社の財形年金や企業年金、あるいはiDeCo(個人型確定拠出年金)に加入する方法があります。加入すると、支払額が所得控除の対象になり年金額も増えます。さらに貯蓄のかわりとなり、「生活費に使って無くなった」ということが防げます。

変化の激しい時代は、お金の情報に敏感になろう!

これまでのように、一つの会社で働き続ける終身雇用の時代は終わろうとしています。学校卒業後に就職してからも、2~3段階でキャリアチェンジをしながら経験を積んでいく変化の激しい時代です。職場が変わると年収も変わり、年金や健康保険などの社会保険も変わるでしょう。その都度、年金のしくみなどの社会保険制度の基礎知識をフレッシュアップして、ご自身の資金計画を再修正する必要があります。

さらに、長い人生の途上では、バブル崩壊やリーマンショック、東日本大震災のように、個人の裁量ではあらがうことのできない時代の波に遭遇することもあるでしょう。そんなときでも、すぐに家計の立て直しができるように、常日頃からお金の情報に敏感になっておくことは、これからの時代を生き抜くうえで大切なことと思います。

※日本年金機構(ねんきんダイヤル)

http://www.nenkin.go.jp/section/tel/index.html

※iDeCo(個人型確定拠出年金ナビ)

http://www.dcnenkin.jp/

(筆者:山本節子)