今週の特集

「新しい習い事を始めてもいい?」「少しずつためてはいるけど、物価の上昇で急に不安に……」など、教育費にまつわる不安はいろいろ。子どもの進路はできる限り応援したいから、貯め方のコツやヒント、いざというときに役立つ制度などをチェックしておきましょう。

教育費はじわじわと上がり続けている

小学校以降の学習費の総額は、急増はしないものの年々上がっています。令和4年に公表された文部科学省のデータ(※1)では、幼稚園から高校まですべて公立に通った場合の学習費(学費、給食費、校外活動費の合計)は574万円で、すべて私立だとその3倍以上です。

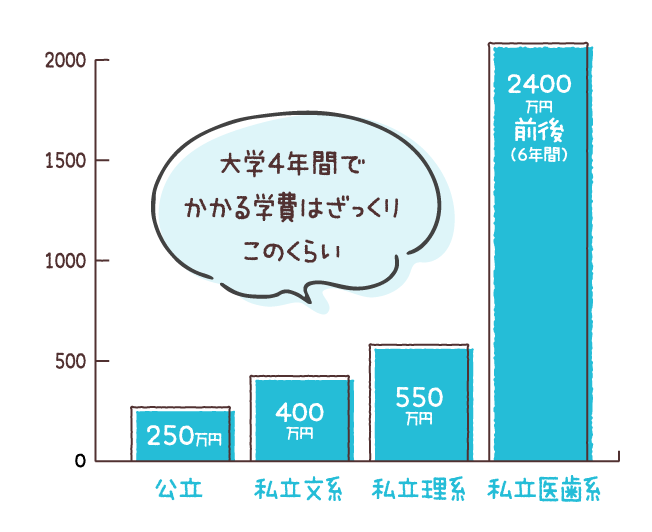

さらに大学進学の4年でかかる学費は、ざっくりと国公立250万円前後、私立文系400万円前後、理系550万円前後。医歯系大学では6年間で学費2400万円前後と突出して高くなっています。

注目は「校外活動費」と「通学関係費」

教育費=学費(授業料)と思われがちですが、意外とかかるのが習い事や塾、部活などでの「校外活動費」と交通費などの「通学関係費」です。地域差がありますが、学費に比べると公立と私立での差が少なく、特に塾などの補助学習費は中学では公立に通う家庭の方が支出が多いというデータが出ています。

教育費にはさまざまな「想定外」が起きる

教育費の準備は、常にゴールを見据えておくことが大事。大学まで行かせる予定なら、習い事を始める時や受験を目指す時なども、今教育費を上げても先々に無理が出ないかを考えて検討しましょう。

それでも、子どもの進路は予測ができないもの。突然の留学や他県への進学での仕送り、難関学校受験のための塾の特別カリキュラムや合宿、お金のかかる部活動など、いろいろな想定外が起こる可能性を心にとめておいて。

「高偏差値」「大卒」の

バリューは低下?

これからの就職では、大学などの学歴よりも個人の資質や能力が重視されるようになると考えられます。進学校、有名大学など、子どもが望む進路なら応援してあげたいですが、こうした教育投資のリターンは期待しすぎない方がよいかもしれません。

教育費は「固定費」に

教育費は住宅費や保険料などと同じ、固定費です。そのため、支出に貯金分も加えて継続できる金額を設定し、守っていくことが大切。すでに貯め続けている人も、これからという人も、まず目標とする貯金額を把握して、月々の家計を見直してみてください。

ためどきを逃さない

ためどきは、子どもが少し手を離れ、親が働きやすくなる小学校時代です。この間に、さらに貯蓄を増やしておくと、あとがラクに。中学、高校は、塾、部活、交通費などにかかるお金が増えます。また、中学受験する場合は高学年から教育費がぐっと上がるので、一層計画性が必要です。

すでに中学、高校に進学している場合は、固定費全体を見直し教育費の割合を上げながら、家族で協力して収入を増やすことも検討を。

児童手当を教育貯蓄のベースに

教育費はなるべく早く貯め始める方が月々の負担は軽くなります。今からでも貯めたいのが児童手当。従来15歳までだった児童手当が、2024年10月からは高校を卒業する18歳まで延長され、所得制限もなくなります。

その前提でいうと、仮に0歳から児童手当をすべて貯めれば230万円前後になります。さらに、0歳から中学を卒業する15歳まで毎月1万円ずつ貯めると180万円前後になり、合計で400万円程度準備できることになります。

貯金がこれからの場合は、トータルを計算して他にも積み増しを考えましょう。

教育費を無条件に優先させない

教育費は親の責任、できる限りのことをしてあげたいという考えもありますが、住宅費や老後にも備えが必要です。子どもの希望で塾や進学に想定以上のお金がかかるときは、プレッシャーをかけすぎない程度に家計の状況を説明して、対策を話し合ってもいいでしょう。

- 定期預金や財形貯蓄などを利用した方がいい?

-

貯めるには他のお金と混ぜないことが効果的。財形貯蓄や自動積立定期預金などなら、自動的に積み立てできる上に、引き出しにくく続けやすいと思います。教育費用に子ども名義の口座を作るのもいいですね。

- 学資保険やNISAなどは活用するべき?

-

今は大半の学資保険が低金利で、金利的なメリットはあまり望めません。万が一の場合の保険としての安心感はあるでしょう。

NISA口座には利益が非課税になるメリットがありますが、投資商品はリスクもあるので、まずは取り分けて確実に貯め、そのうえで検討を。

- 教育ローンをあてにしてもよい?

-

大学受験で教育ローンを利用すると、そこから長期の返済が始まるため親の老後資金に影響することもあります。なるべく事前に貯めるようにして、利用する場合は慎重に検討を。

- きょうだいがいる場合のためかたは?

-

実際にかかる費用は一人一人異なりますが、原則として同じように貯めてほしいと思います。上の子にお金がかかって下の子が希望の進路に進めないなど、差が出ると後々までわだかまりが残るので気をつけて。同じ金額を準備し、使い方はそれぞれに相談しましょう。

いざというときに助けてくれる制度がある

教育費は計画的に準備することが基本です。それでも、さまざまな事情で思うようにいかないことも。家計が急変したときなどでも進学を諦めず、前向きに勉強できるように、就学を支援する制度があります。

東京都が高校授業料無償化の

所得制限を撤廃?

支援制度には国が定めるものの他、各自治体が独自に上乗せしたり減免したりするものもあります。2024年度には東京都が高校授業料の所得制限を撤廃しました。他の自治体でも、高校の授業料や入学金の支援にはさまざまな取り組みがあります。お住まいの地域の情報を確認してみましょう。

なお、大学の入学金・授業料については、2023年12月に閣議決定された「こども未来戦略」において、多子世帯への「大学等の授業料無償化」が盛り込まれました。2025年度からの実施を目指して、今後詳細が検討されることになっています。

高等学校等就学支援金制度

世帯年収約910万円未満の家庭で、日本国内に在住、高等学校等に在学するなどの要件を満たす生徒に対して、授業料の一部を支援します。国公私立のいずれも対象になり、通学する学校や授業料の形態に応じて決められた支給期間や限度額があります。

高校生等奨学給付金

入学学用品費、教科書や教材費、教科外活動費、PTA会費、修学旅行費など授業料以外の教育費の負担軽減が目的の支援制度です。高校生等がいる低所得世帯、家計の急変によって収入が規定額以下になった家庭が支援の対象になります。

高等教育の修学支援新制度

大学、短期大学、高等専門学校、専門学校の授業料・入学金の免除または減額と、返還を要しない給付型奨学金を受けることができます。政府が認めた教育機関が対象となり、世帯収入に応じて給付額が変わります。

各教育機関や自治体・財団等の奨学金制度

奨学金には返済不要の「給付型」と返済が必要な「貸与型」があります。学力や家計による審査があり、給付型は審査のハードルが上がります。子ども自身が給付や貸与を受けるので、返済責任も子どもが負う点が教育ローンとの違いです。

★奨学金制度の改正

令和6年度から、奨学金制度が改正されます。それまで対象外とされていた中間所得層の多子世帯や私立学校の理工農系が授業料減免の対象に加えられます。

- ※いずれの制度も、受給資格や金額等の詳細はご確認ください。

文部科学省による制度の詳細はこちら

教育費は、この先いくらかかるのかをきちんと把握して、計画的に貯めていくことが重要。目先の希望だけでなく長期的な視点で考え、子どもとも年齢に応じた見通しの共有を。コツコツ貯めつつ、万が一のときも就学を諦めないための知識を持っておくことで、子どもの将来を前向きに応援していきましょう!